Analiza kredytów mikroprzedsiębiorstw

Opublikowano: 24 listopada 2016

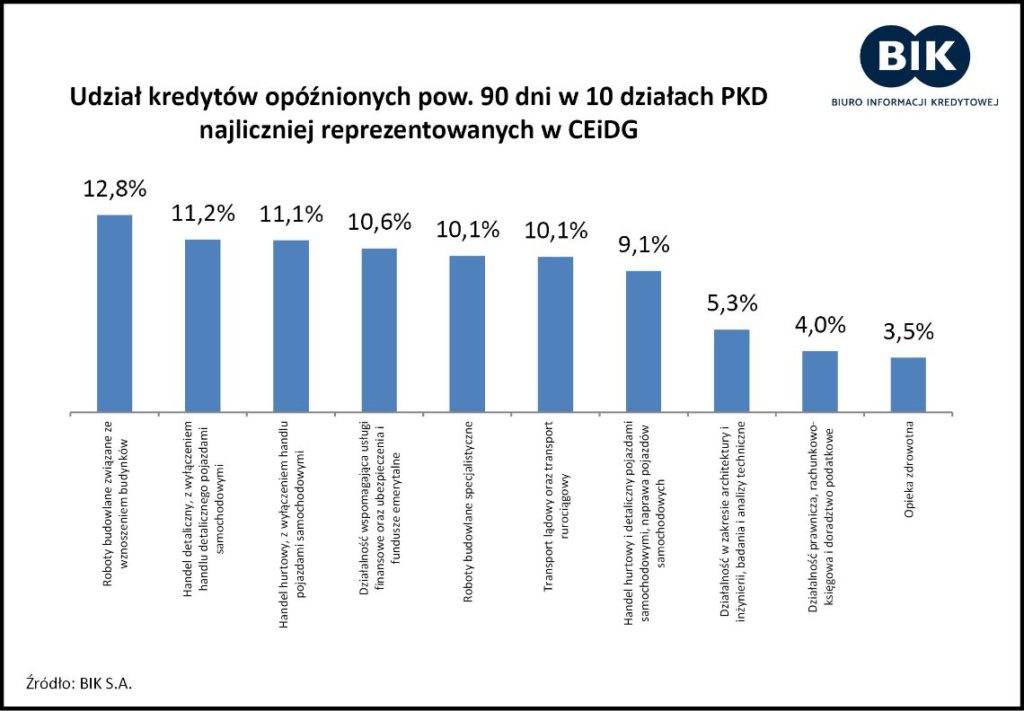

Z analizy Biura Informacji Kredytowej wynika, że co piąty mikroprzedsiębiorca, aktywnie prowadzący działalność gospodarczą posiada czynne zobowiązanie kredytowe, prawie co trzeci związany jest z działalnością handlową (detaliczną, hurtową), a najwięcej opóźnień w spłacie pow. 90 dni wśród 10 najliczniej reprezentowanych w CEiDG dotyczy mikroprzedsiębiorstw z branży budowlanej (dział 41 PKD).

Aktualnie w bazie BIK, gromadzącej dane o polskich przedsiębiorcach znajduje się informacja o historii kredytowej łącznie 785,5 tys. firm i innych podmiotów, z czego czynne zobowiązania kredytowe ma 590 tys. podmiotów. Z zestawienia bazy BIK Przedsiębiorca z bazą CEiDG, czyli rejestrem firm, będących osobami fizycznymi prowadzącymi działalność gospodarczą na terenie Polski wynika, że na 2,16 mln aktywnych firm zarejestrowanych w CEiDG, 428 tys. występuje jako kredytobiorcy w bazie BIK Przedsiębiorca. Łączna wartość zobowiązań kredytowych do spłaty mikroprzedsiębiorców według stanu na 31 sierpnia 2016 r. wynosiła 49,6 mld zł, a opóźnienia pow. 90 dni były na łączną wartość 6,4 mld zł i dotyczyły 38,8 tys. firm.

Ukredytowienie[1] mikroprzedsiębiorstw

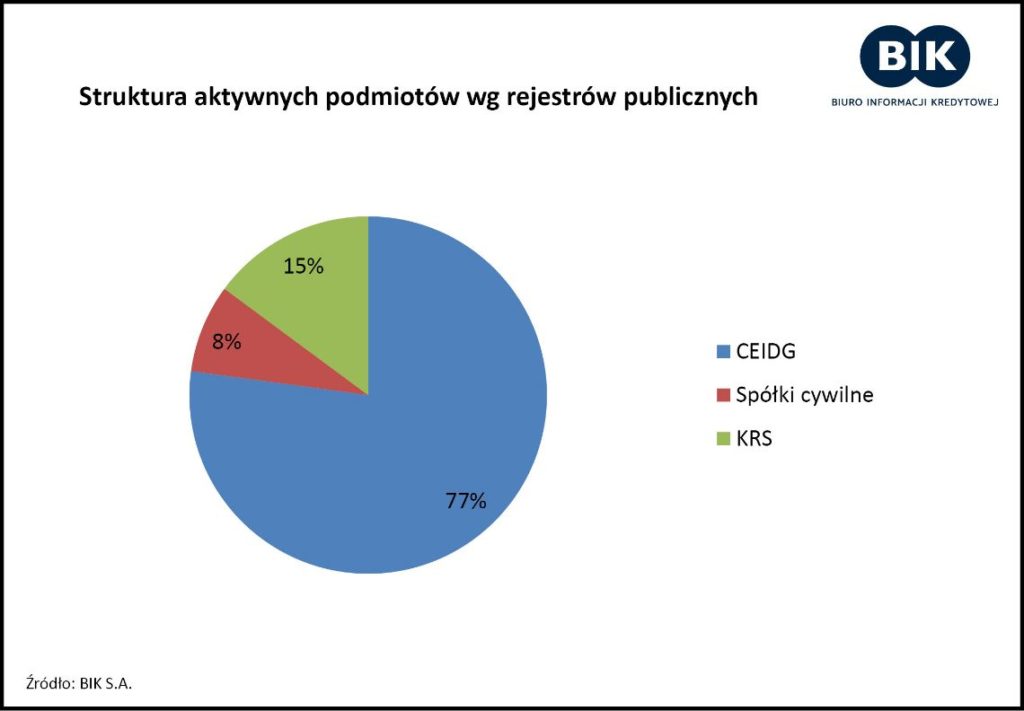

77% aktywnych podmiotów zarejestrowanych w rejestrach publicznych to mikroprzedsiębiorcy zaewidencjonowani w rejestrze przedsiębiorców CEiDG. Udział firm prowadzących jednoosobową działalność gospodarczą w bazie BIK Przedsiębiorca to 72%. Jak wynika z danych BIK ukredytowienie mikroprzedsiębiorstw wynosi 20%. Oznacza to, że prawie co 5-ty aktywnie prowadzący działalność mikroprzedsiębiorca posiada obecnie czynne zobowiązanie kredytowe.

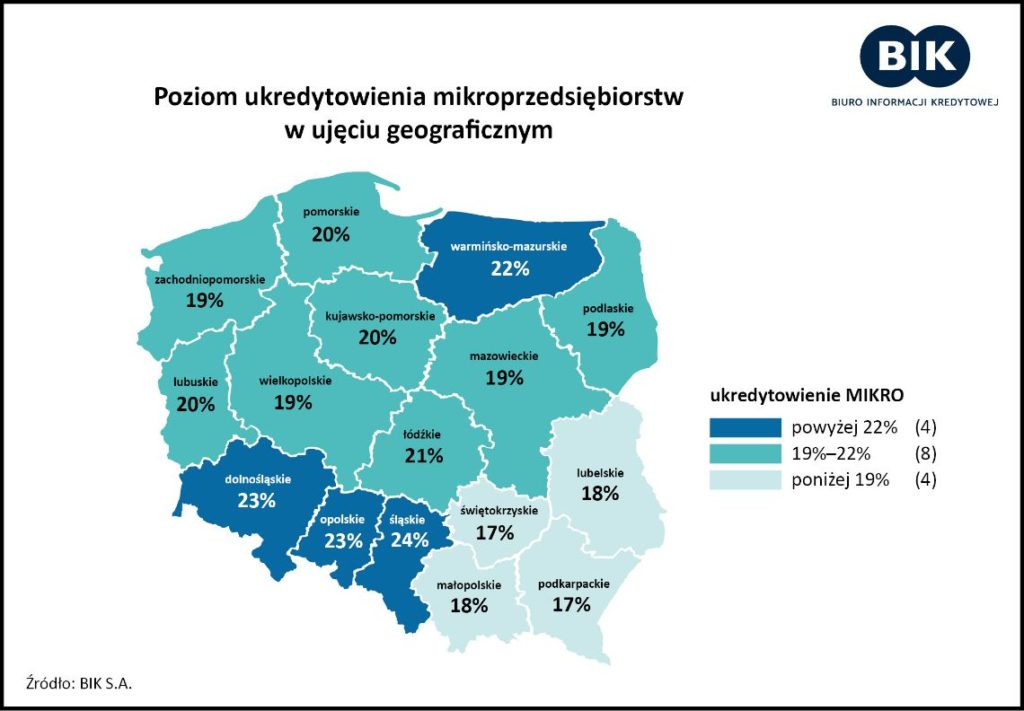

Analizując miejsce zarejestrowania działalności mikroprzedsiębiorców można zauważyć, że poziom ukredytowienia jest istotnie zróżnicowany w zależności od miejsca zarejestrowanej działalności gospodarczej. Jak wynika z analiz BIK, najbardziej ukredytowieni mikroprzedsiębiorcy mają siedzibę w województwie śląskim, z kolei najmniej aktywni – w województwie świętokrzyskim.

Forma prowadzonej działalności gospodarczej umożliwia mikroprzedsiębiorcom jako osobom prowadzącym jednoosobową działalność gospodarczą, częściowo finansować ją również jako osoby prywatne.

– Zachodzi tu zjawisko wzajemnego przenikania się finansowania prywatnego z firmowym – mówi prof. Waldemar Rogowski, główny analityk kredytowy BIK. – Z analiz geograficznych BIK wynika, że podobna niska skłonność do kredytowania się zarówno mikroprzedsiębiorstw, jak i osób fizycznych występuje w Polsce południowo-wschodniej, a wysoka w północno – zachodniej. Wynika to przede wszystkim z faktu przenikania się finansowania osób fizycznych i mikroprzedsiębiorstw, a ponadto z czynników kulturowych – dodaje prof. Rogowski.

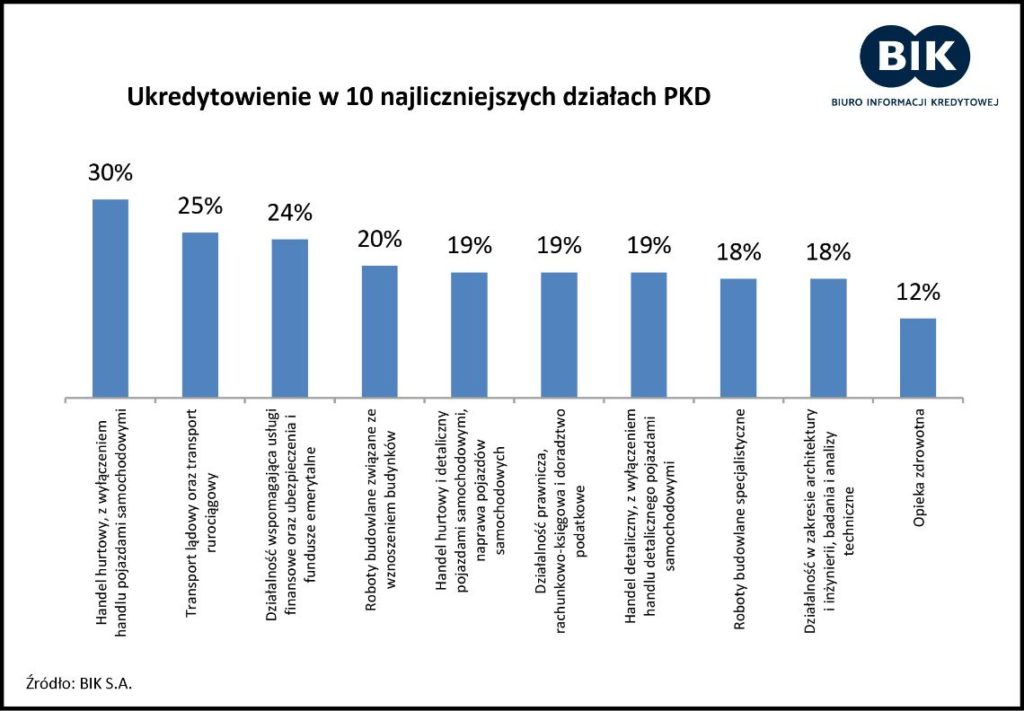

Na poziom ukredytowienia wpływa również rodzaj prowadzonej działalności gospodarczej. Najwyższy poziom ukredytowienia wśród 10 działów PKD o największej liczbie mikroprzedsiębiorców zarejestrowanych w CEiDG – 30% występuje w przypadku firm działających w dziale Handel hurtowy z wyłączeniem handlu pojazdami samochodowymi.

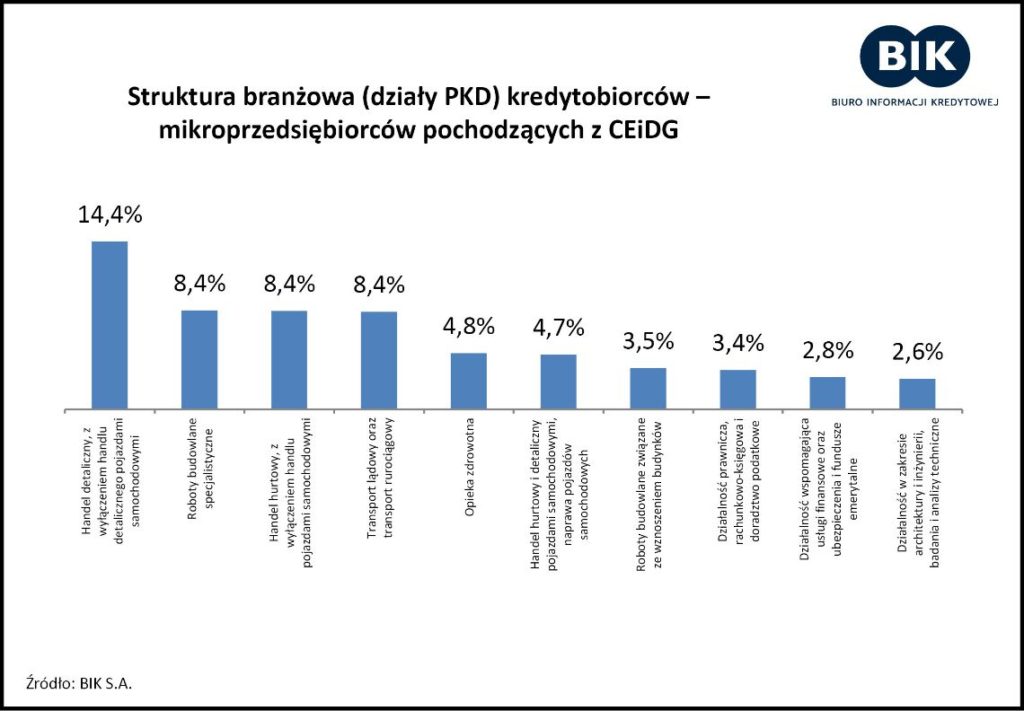

Prawie co 3 kredytobiorca związany jest z działalnością handlową

Przedsiębiorstwa korzystające z kredytu bankowego charakteryzują się silną koncentracją branżową. Według danych z bazy BIK Przedsiębiorca 60% mikroprzedsiębiorstw posiadających kredyt bankowy należy do 10 działów (według Polskiej Klasyfikacji Działalności tzw. PKD) – to branże o najwyższej liczebności kredytobiorców. Największy udział wśród tych firm to przedsiębiorstwa reprezentujące Handel detaliczny z wyłączeniem handlu detalicznego pojazdów mechanicznych (14%). Duży udział wśród kredytobiorców mają również przedsiębiorcy z branży budowlanej, handlu hurtowego oraz transportu.

Wysoka koncentracja występuje również w przypadku wartości kwoty do spłaty – na firmy pochodzące z 10 działów PKD przypada 59% łącznego zadłużenia wszystkich mikroprzedsiębiorstw. 14% łącznej kwoty do spłaty z tytułu zaciągniętych kredytów bankowych mają firmy prowadzące działalność w Handlu hurtowym z wyłączeniem handlu pojazdami samochodowymi, a 13% w Handlu detalicznym, z wyłączeniem handlu detalicznego pojazdami samochodowymi.

Branże też budują historią kredytową

Największy udział mikroprzedsiębiorstw, posiadających przeterminowany kredyt bankowy wśród 10 działów PKD najliczniej reprezentowanych w CEiDG, ma branża budowlana, a dokładnie dział 41 PKD Roboty budowlane związane ze wznoszeniem budynków”. Prawie 13% kredytobiorców z tej branży ma opóźniony przynajmniej jeden kredyt powyżej 90 dni (ilustracja poniżej). Z kolei najniższą szkodowością wyróżniają się mikroprzedsiębiorcy z działu Opieka zdrowotna – dział 86 (3,5%).

[1] Ukredytowienie – liczba mikroprzedsiębiorców z czynnym zobowiązaniem kredytowym w relacji do liczby wszystkich aktywnych mikroprzedsiębiorców zaewidencjonowanych w CEiDG.

Źródło: Biuro Informacji Kredytowej.

Tagi: Biuro Informacji Kredytowej, Kredyty, mikroprzedsiębiorca, prof. Waldemar Rogowski

Dodaj komentarz